Virtuelle Kreditkarte: Alle Vorteile, Risiken und Kosten im Überblick

Virtuelle Kreditkarten bieten im Vergleich mit anderen Zahlungsmitteln wie Debitkarten oder der Überweisung zahlreiche Vorteile für Unternehmen. Sie lassen sich mit wenigen Klicks erstellen und sind sofort verfügbar. Gerade online bezahlen Mitarbeiter bequem und vor allem sicher. In diesem Beitrag finden Sie eine Zusammenfassung aller Vorteile und viele weitere Informationen zu Risiken und Kosten von Online-Kreditkarten.

Im Zeitraum von 2016 bis 2019 stiegen die Ausgaben mit virtuellen Kreditkarten um durchschnittlich 32 Prozent pro Jahr. 2019 führte dieses starke Wachstum dazu, dass 43 Milliarden Euro und somit zwölf Prozent der Gesamtausgaben aller Firmenkreditkarten mit digitalen Karten beglichen wurden. „Virtuelle Karten werden bisher ungenutztes Potenzial im Bereich der Firmenkreditkarten erschließen, da sie zusätzliche Sicherheit, Kontrolle und Effizienz bieten", berichtet RBR in der Studie „Commercial Cards in Europe 2021“.

Definition: Was ist eine virtuelle Kreditkarte?

Virtuelle Kreditkarten funktionieren bei Online-Transaktionen wie physische Kreditkarten, bieten dabei aber eine höhere Sicherheit und Geschwindigkeit. Kreditkartennummer, Name des Inhabers und Kartenprüfnummer der Online-Kreditkarten sind nur digital vorhanden. Dadurch lassen sich die virtuellen Karten leichter erstellen und wieder löschen. Sie sind meistens in hoher Stückzahl verfügbar und werden in der Banking-App angelegt. In der Regel sind digitale Kreditkarten sofort nutzbar. Eine Karte aus Plastik wird nicht benötigt.

Für welche Unternehmen lohnen sich virtuelle Kreditkarten?

Virtuelle Kreditkarten lohnen sich für alle Unternehmen, die viel online einkaufen und die Zahlungen von Abonnements optimieren wollen. Je nach Bedarf lassen sich mehrere virtuelle Karten für unterschiedliche Zwecke, Projekte und Händler erstellen. Transaktionen von Mitarbeitenden sind dadurch sicherer und für die Geschäftsführung sehr gut nachzuvollziehen. Ebenso wird die Buchhaltung der Unternehmen effizienter.

Vorteile digitaler Kreditkarten für Mitarbeiter

Virtuelle Kreditkarten sind ein Baustein einer digitalen Business-Kreditkartenlösung. Gegenüber dem Rechnungskauf oder der Verwendung herkömmlicher Firmenkreditkarten ergeben sich durch den Einsatz von Online-Kreditkarten zahlreiche Vorteile. Die vier wichtigsten Verbesserungen für Zahlungsvorgänge sind:

schnelle Verfügbarkeit

höhere Sicherheit

vereinfachte Buchführung

volle Kostenkontrolle

Schnelle Verfügbarkeit

Unternehmen erhalten die Möglichkeit, selber in der App virtuelle Kreditkarten zu erstellen und zu verwalten. Für jede Karte legen Administratoren individuelle Limits und Regeln fest. Schriftliche Anträge oder der Versand einer Plastikkarte entfallen. Da häufig zahlreiche virtuelle Karten erhältlich sind und sich leicht erstellen lassen, können Unternehmen mehr Mitarbeiter mit Kreditkarten ausstatten.

Höhere Sicherheit

Werden Ihre Karteninformationen gestohlen, lässt sich die betroffene Karte in der App sofort sperren. Löschen Sie die Kreditkarte und generieren Sie in Sekundenschnelle eine Neue. Alle anderen Kreditkarten sind zu jeder Zeit geschützt.

Vereinfachte Buchführung

Ein weiterer Vorteil ist die vereinfachte Buchführung. Rechnungen werden von jedem Karteninhaber in der App hochgeladen und sind automatisch für die Buchhaltung verfügbar. Auf diese Weise werden unnötige Verzögerungen vermieden.

Volle Kostenkontrolle

Zeitgleich ist eine zeitnahe Kontrolle aller Transaktionen möglich. Letztendlich profitieren alle Stakeholder eines Unternehmens, die an Online-Transaktionen beteiligt sind.

In den nächsten Abschnitten wird erläutert, inwiefern virtuelle Kreditkarten für die Geschäftsführung, jeden einzelnen Mitarbeiter und auch für die Buchhaltung individuelle Vorteile bieten.

Wie die Geschäftsführung von virtuellen Kreditkarten profitiert

In vielen Unternehmen ist nur eine physische Karte vorhanden, die im Portemonnaie des CEOs oder gar im Tresor aufbewahrt wird. Daher muss jede Transaktion eines Mitarbeiters gemeinsam mit der Geschäftsführung durchgeführt werden. Von der Eingabe der Karteninformationen bis zum Erhalt der TAN für die Zahlungsbestätigung ist der Mitarbeiter auf die Geschäftsführung angewiesen. Am Monatsende muss die Buchhaltung jede Transaktion einem Mitarbeiter zuordnen und Belege einsammeln. Dagegen verändern virtuelle Kreditkarten das Kartenmanagement grundlegend, sie:

lassen sich online mit wenigen Klicks für alle Mitarbeiter erstellen und sind sofort einsetzbar,

werden bei missbräuchlichem Einsatz schnell gesperrt bzw. gelöscht,

gehen im Gegensatz zu Plastikkarten nicht verloren bzw. können nicht gestohlen werden.

Virtuelle Karten in Kombination mit einer digitalen Business-Kreditkartenlösung verschaffen Ihnen folgende Vorteile – sie:

erhöhen dank modernem Echtzeit-Reporting in der App die Transparenz aller Transaktionen,

ermöglichen zahlreiche neue Kontrollmechanismen, mit denen Mitarbeiterausgaben schneller überprüft werden,

sind immer personenbezogen, wodurch jede abgeschlossene Transaktion einem Mitarbeiter zugeordnet werden kann,

werden über das bestehende Geschäftskonto abgerechnet,

sind als Charge-Kreditkarte mit Verfügungsrahmen erhältlich.

Vorteile digitaler Kreditkarten für Mitarbeiter

Häufig nimmt die Budgetvergabe in Unternehmen viel Zeit in Anspruch. Jede Ausgabe muss vorab von einem Vorgesetzten abgesegnet werden. Mit einer eigenen Kreditkarte lässt sich dieser Prozess verkürzen. Interne Budgetanfragen und Genehmigungsprozesse werden in der App gesteuert.

Als Mitarbeiter beantragen Sie eine neue virtuelle Kreditkarte bei einem Administrator. Dabei schlagen Sie selber eine Gültigkeitsdauer, ein Monats- sowie ein Transaktionslimit vor. Außerdem lässt sich die Kartenbezeichnung frei wählen und Ihre Anfrage mit einem Kommentar versehen. Einmal bewilligt, steht Ihnen die virtuelle Kreditkarte sofort zur Verfügung.

Wurden Sie etwa mit der Organisation der nächsten Weihnachtsfeier beauftragt und Ihnen ein Budget von 500 Euro eingeräumt, können Sie eine entsprechende virtuelle Karte in der App anfragen. Sie gehen dadurch nicht mit Ihrem privaten Geld in Vorkasse und müssen sich die Spesen nicht mehr erstatten lassen. Alle Rechnungen reichen Sie mit wenigen Klicks direkt in der App ein.

Integration von virtuellen Kreditkarten in die Buchhaltung

Der Einsatz von virtuellen Kreditkarten und deren Vergabe an mehrere Mitarbeiter ist kein Widerspruch zu einer reibungslosen Buchhaltung. Bekannte Probleme in der Verwaltung von Transaktionen mit Firmenkreditkarten werden durch eine zeitgemäße Kreditkartenlösung behoben. Warten Sie nicht länger auf eine monatliche Abrechnung in Papierform. Für Ihre Buchhaltung ergeben sich vielmehr zahlreiche Vorteile.

Digitalisieren Sie Ihr Belegmanagement mit einer smarten Business-Kreditkartenlösung und profitieren Sie von folgenden Funktionen:

automatische Benachrichtigung eines Karteninhabers bei fehlenden Belegen

das Sortieren von Belegen entfällt durch eine digitale Belegerfassung zu jeder Transaktion

eingereichte Belege lassen sich in Echtzeit kontrollieren und freigeben

automatische Prozesse durch das Integrieren von Buchhaltungsprogrammen

Um eine Vielzahl von physischen und virtuellen Kreditkarten effizient zu kontrollieren, stehen Ihnen diverse Funktionen zur Verfügung:

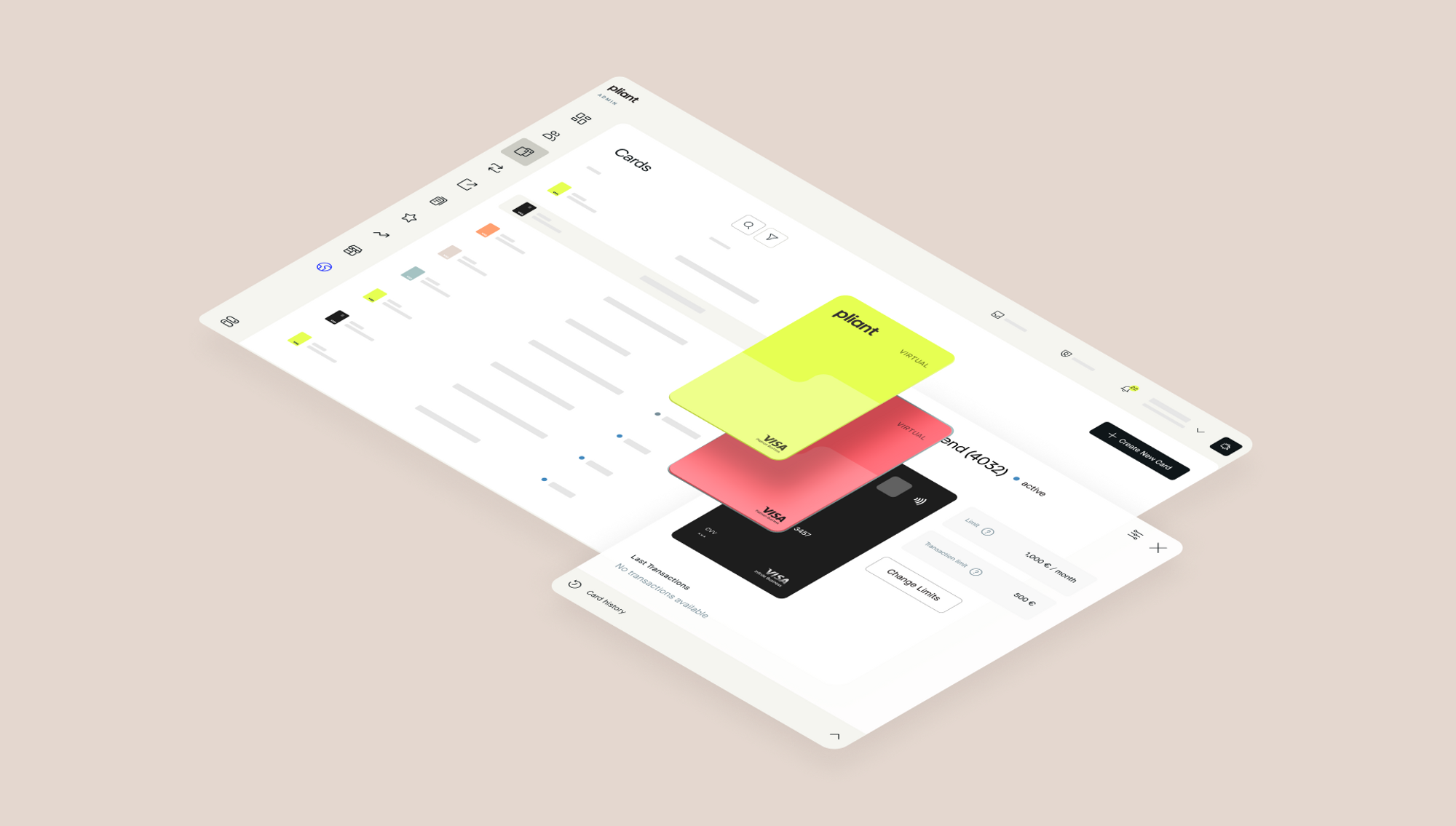

im Pliant Dashboard werden Ihnen alle Transaktionen angezeigt

jede Transaktion wird der Kreditkarte eines Mitarbeiters zugeordnet

Sie erhalten eine bessere Übersicht aller Transaktionen dank diverser Filter – etwa nach Mitarbeiter, Supplier oder Team

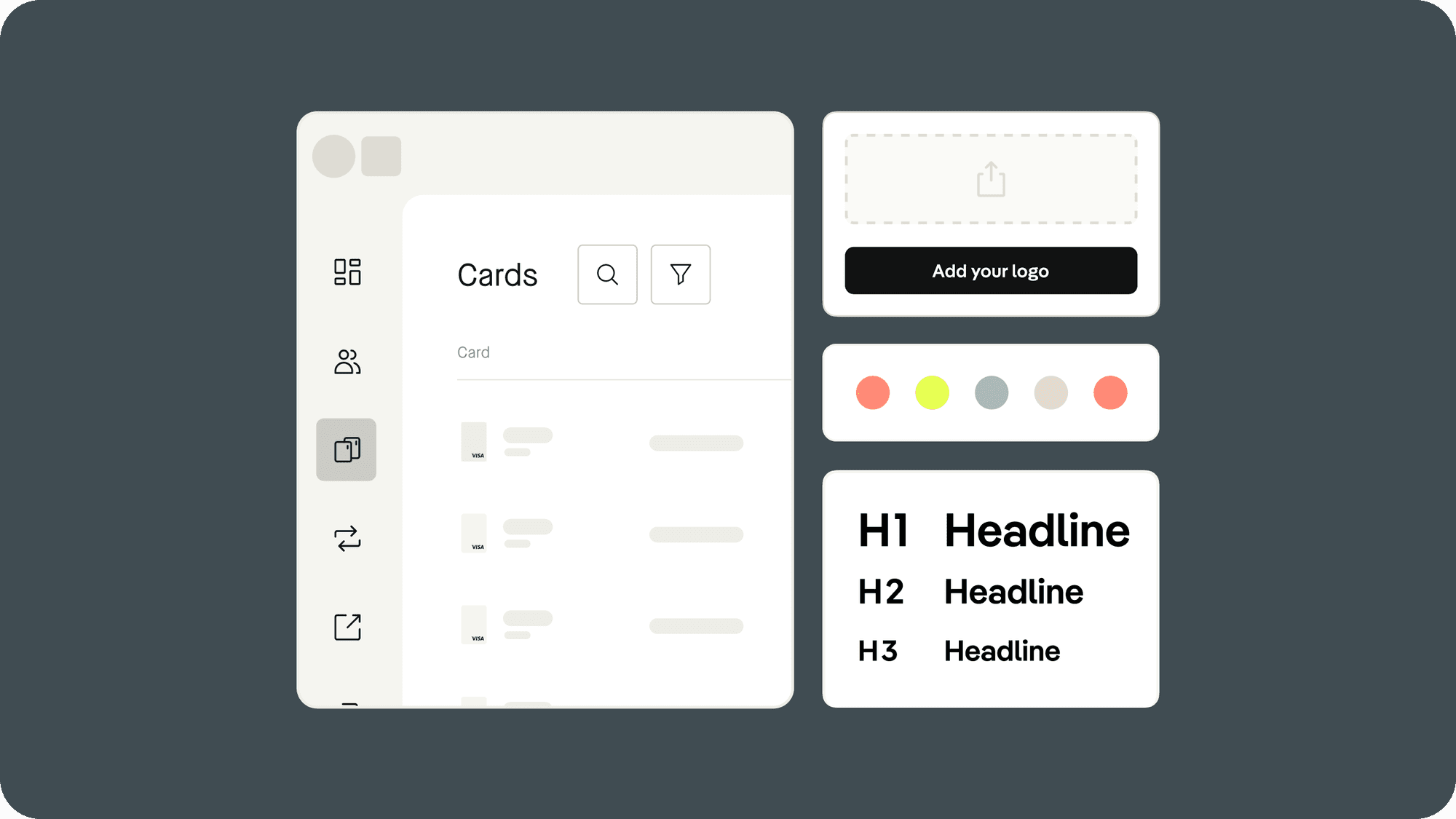

Vergleichen Sie Anbieter von virtuellen Kreditkarten

Viele Unternehmen wollen mithilfe von virtuellen Karten die Bezahlvorgänge in ihrem Unternehmen maßgeblich beschleunigen. Doch der Vergleich von Anbietern fällt vielen schwer. Die Unterschiede der Produkte sind oft nicht auf den ersten Blick ersichtlich. Wie Sie Ihre Anforderungen an die beste Karte für Ihr Unternehmen definieren und welche 13 Kriterien Ihnen beim Vergleich von virtuellen Kreditkarten helfen können, lesen Sie hier.

Mit der Absicht, Ihre Transaktionen zu beschleunigen und die Sicherheit bei Online-Einkäufen zu erhöhen, wählen immer mehr Unternehmen digitale Kreditkarten für Ihre Zahlungen. Häufig ist jedoch die Integration in das bestehende Setup eine große Hürde. Im folgenden Beitrag finden Sie viele Tipps, wie Sie häufige Fehler vermeiden.

Wie Sie die beste virtuelle Karte für Ihr Unternehmen finden

Die beste virtuelle Kreditkarte erfüllt Ihre Ansprüche und optimiert die Abläufe in Ihrem Unternehmen. Gerade etablierte Firmen mit gewachsenen Unternehmensprozessen bevorzugen passgenaue Integrationen. Bereiten Sie sich anhand der folgenden Fragen auf Beratungstermine mit den Kreditkartenanbietern vor:

Wie hoch soll Ihr Kreditkartenlimit sein?

Tätigen Sie Einzeltransaktionen mit einem hohen Volumen?

In welchem Intervall sollen Rechnungsbeträge abgebucht werden?

Wie viele virtuelle Kreditkarten benötigen Sie sofort und in Zukunft?

Welche Kosten entstehen für jede virtuelle Kreditkarte?

Werden Kreditkarten von Visa oder Mastercard bei Ihren Transaktionen akzeptiert?

Checkliste: 13 Kriterien zum Vergleich von virtuellen Kreditkarten

Wenn Sie Ihre Ansprüche an eine Online-Kreditkarte einmal formuliert haben, helfen Ihnen die folgenden Kriterien beim Vergleich der Kreditkartenanbieter aus unserer Checkliste:

Integration in Ihre Firmenprozesse:

Einbindung: Lässt sich die Karte in das bestehende Setup Ihres Unternehmens einbinden?

Beantragung: Ist der Besuch einer Bank notwendig?

Freischaltung: Wie schnell ist eine virtuelle Kreditkarte einsetzbar?

Akzeptanz: Wo kann mit einer digitalen Karte bezahlt werden?

Verfügbare Karten: Ist die Anzahl der verfügbaren virtuellen Kreditkarten begrenzt?

Digitales Kreditkartenmanagement: Wie komplex fällt die Verwaltung der Kreditkarten aus?

Buchhaltung: Inwiefern erleichtert die virtuelle Kreditkarte die Buchhaltung?

Kontrollieren Sie Ihr Budget:

Abrechnungsart: Handelt es sich um eine virtuelle Kreditkarte mit Verfügungsrahmen?

Kosten: Welche Gebühren fallen pro Karte an?

Sicherheit: Welche Funktionen schützen vor Betrug bei Online-Zahlungen?

Höhe des Kartenlimits: Wie berechnet der Anbieter den Kreditrahmen?

Mitarbeiterausgaben: Lassen sich Budgets für Mitarbeiter flexibel verwalten?

Cashback, Vorteile und Vergünstigungen: Welche Anreize setzt der Anbieter zur Nutzung seiner Karte?

Virtuelle Mastercard und Visa Card im Vergleich

Die weltweite Akzeptanz einer Karte ist abhängig von der Kreditkartenfirma. Im direkten Vergleich der zahlreichen Firmen sind besonders Visa und Mastercard hervorzuheben. Sie werden in über 200 Ländern akzeptiert. Laut der Unternehmensangaben wird Mastercard an ungefähr 22 Millionen Akzeptanzstellen als Zahlungsmittel angenommen, Visa sogar an rund 46 Millionen.

Auch in Deutschland sind Visa und Mastercard beliebt. Bei der Anzahl der vorhandenen Geldautomaten und Akzeptanzstellen gibt es keine großen Unterschiede. In den meisten Online-Shops ist es möglich, mit einer virtuellen Mastercard oder Visa Card zu bezahlen.

American Express (AMEX) bietet dagegen keine virtuellen Kreditkarten für Mitarbeiter an. Lediglich eine Reisestellenkarte, auch Lodge Card genannt, wird ausgestellt. Dabei handelt es sich um eine unpersonalisierte virtuelle Kreditkarte, die bei einem Reisebüro hinterlegt wird, damit Buchungen für Mitarbeiter über das Reisestellenkonto abgerechnet werden können.

Die Abrechnungsart – ein entscheidender Unterschied virtueller Kreditkarten

Unternehmen auf der Suche nach virtuellen Kreditkarten können zwischen drei verschiedenen Abrechnungsarten wählen: Charge, Debit und Prepaid.

Charge Card: Alle Umsätze eines Unternehmens werden bei einer normalen Kreditkarte gesammelt und in einem festgelegten Turnus vom Geschäftskonto abgebucht. Für die Zeit zwischen Transaktion und Abrechnung gewähren die Kreditkartenanbieter dem Kunden ein zinsloses Darlehen, bis das Kreditkartenlimit erreicht wird.

Debitkarte: Alle Kreditkartenumsätze werden direkt per Bankeinzug vom Geschäftskonto abgebucht. Die Abrechnungsart gleicht der in Deutschland weit verbreiteten girocard bzw. EC-Karte.

Prepaid-Kreditkarte: Vor der ersten Transaktion müsse Sie die Karte aufladen, indem Sie Guthaben auf das dazugehörige Kreditkartenkonto einzahlen. Ist der Beitrag aufgebraucht, können keine weiteren Zahlungen getätigt werden.

Revolving Kreditkarten mit einem Kreditrahmen werden dagegen noch nicht in Deutschland angeboten. Im Vergleich zur Charge-Kreditkarte ist bei revolvierenden Kreditkarten eine Teilzahlung des Kreditrahmens möglich. Auf den ausstehenden Betrag müssen dann Sollzinsen gezahlt werden.

Je nach Anforderung bietet eine Charge Card oder eine Prepaid-Kreditkarte besondere Vorteile. Unternehmen profitieren bei einer Charge Kreditkarte mit Kreditrahmen von einer kurzfristigen Liquidität. Die Höhe des Kreditkartenlimits ist dabei abhängig von einer individuellen Bonitätsprüfung. Diese wiederum entfällt bei einer aufladbaren Prepaid Kreditkarte. Außerdem muss die Karte nicht mit dem Firmenkonto verknüpft werden.

Übrigens: Bei Pliant verteilen Sie das Kreditkartenlimit selbstständig auf alle Ihre Kreditkarten. Monats- und Transaktionslimits legen Sie dabei selbst fest. Dadurch wird eine Überziehung der Karten verhindert.

Ausgewählte Anbieter virtueller Kreditkarten im Vergleich

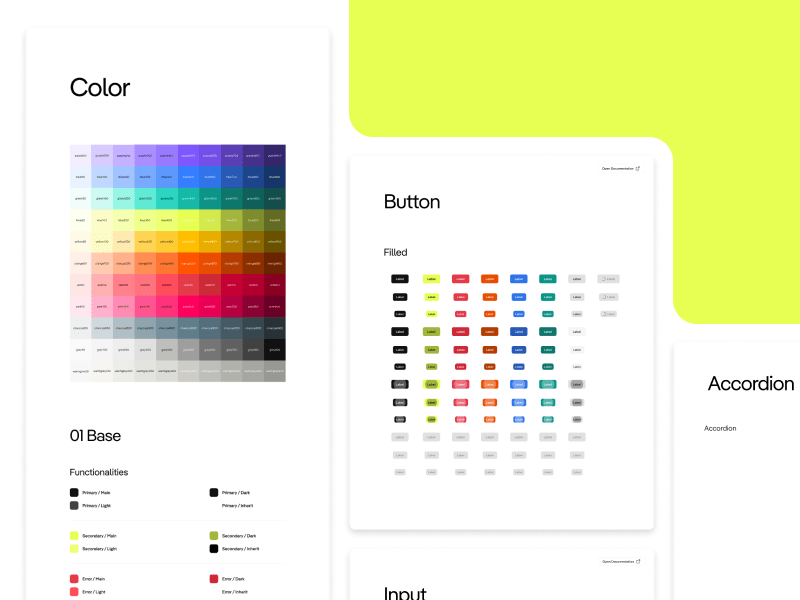

Ganz grundlegend unterscheiden Sie die Angebote anhand der Kreditkartenfirma und der Kreditkartenart.

| Anbieter | Firma | Abrechnung |

|---|---|---|

| Pliant | Visa | Charge |

| Kontist | Visa | Debit |

| Payhawk | Visa | Debit |

| Finom | Visa | Debit |

| Qonto | Mastercard | Debit |

| Spendesk | Mastercard | Prepaid |

Als Kunde von Pliant profitieren Sie von den flexiblen Zahlungsrhytmen unserer echten Kreditkarte. Die Abbuchung von Ihrem Geschäftskonto erfolgt monatlich, zweiwöchig, wöchentliche oder auf Wunsch auch täglich. Unser Partner Visa gewährt dazu eine weltweit hohe Akzeptanz unserer physischen und virtuellen Visa-Karten.

Die virtuellen Kreditkarten von pliant sind vollwertige Firmenkreditkarten. Sie umfassen die gleichen Funktionen wie unsere physischen Kreditkarten, nur eben digital in der pliant App. Dazu gehören etwa ein komplett digitales Kartenmanagement, volle Kostenkontrolle durch Echtzeit-Reportings, eine nahtlose Integration in Ihre Buchhaltungssoftware, hohe Ausgabenlimits sowie ein attraktives Cashback für hohe Kartenausgaben.

Wenn Sie auf der Suche nach einer virtuellen Kreditkarte für Ihr Unternehmen sind, lohnt sich ein Vergleich der Anbieter. Anhand der 13 Kriterien können Sie bei einer kurzen Online-Demo gezielter nachfragen. Finden Sie die beste Firmenkreditkarte für Ihr Setup. Sie lässt sich leicht in Ihre Firmenprozesse integrieren und steigert die Effizienz Ihrer Online-Transaktionen.

Wie hoch ist das Risiko von Online-Kreditkarten?

Virtuelle Kreditkarten erfüllen die gleichen Sicherheitsanforderungen wie physische Karten. Ihr Einsatz stellt kein erhöhtes Risiko dar, im Gegenteil: Durch die rein digitale Speicherung der Kreditkarteninformationen ergeben sich Vorteile bei der Risikobewertung.

Geringeres Risiko bei Nutzung von virtuellen Kreditkarten

Bereits beim Erstellen einer virtuellen Kreditkarte legen Sie Regeln für die Verwendung fest. Kommt es zu Kreditkartenmissbrauch, können Sie die betroffene Karte jederzeit selbstständig in der Pliant App sperren oder gleich löschen. Da Ihre personenbezogenen Daten bei virtuellen Karten auf ein Minimum reduziert sind, werden die Informationen für Betrüger sofort unbrauchbar.

Andere virtuelle und physische Karten sind von einem Diebstahl nicht betroffen. Ihre Kartendaten bleiben geschützt. Das Risiko beschränkt sich im Betrugsfall auf das gewährte Limit der betroffenen Karte.

Vorsichtsmaßnahmen gegen Kreditkartenbetrug

Wie bei jeder Zahlungsart ist auch der Einsatz einer Kreditkarte mit Risiken verbunden. Es ist notwendig, Vorsichtsmaßnahmen zu treffen, um Kreditkartenmissbrauch zu verhindern.

Laut Sicherheitsexperten ist es wichtig, einen Betrug schnell zu entdecken und sofort darauf zu reagieren. Bei der Kreditkartenlösung von Pliant erhalten Sie nach jeder abgeschlossenen Transaktion eine Zahlungsbestätigung per Push-Nachricht auf Ihr Telefon. So erkennen Sie frühzeitig, wenn Fremde Ihre Karte unerlaubt verwenden.

Der Zahlungsvorgang ist außerdem durch den 3D-Secure-Standard von Verified by Visa abgesichert. Bei dieser Zwei-Faktoren-Authentifizierung muss zusätzlich zu den Kreditkartendaten ein einmaliger Passcode eingegeben werden, den wir Ihnen per SMS, Mobile App oder E-Mail zusenden.

Selbstverständlich verfügt auch eine Online-Kreditkarte über eine 3-stellige Kartenprüfnummer. Als Kunde von Pliant ist das Card Verification Value (CVV) jeder Karte in der App hinterlegt.

Was kostet eine virtuelle Kreditkarte?

Je nach Anbieter unterscheidet sich die Kostenstruktur für Firmenkreditkarten stark. Am häufigsten werden fünf mögliche Gebühren genannt:

Monatliche Servicegebühr: Eine Art Grundgebühr für die Nutzung des Services

Nutzergebühr: Kosten entstehen hier für jeden aktiven Nutzer.

Kartengebühr: Statt pro Nutzer wird in diesem Fall pro erstellter Karte abgerechnet.

Kosten für zusätzliche Funktionen: In der Regel werden drei Pakete mit einem gestaffelten Funktionsumfang angeboten.

Fremdwährungsgebühren: Transaktionen in einer Fremdwährung verursachen in der Regel hohe Kosten.

Wie Sie eine virtuelle Kreditkarte beantragen

Als Kunde einer digitalen Kreditkartenlösung erstellen Sie die virtuellen Karten eigenständig in der App Ihres Anbieters. Die Karten basieren auf digitalen Kartennummern, welche sofort generiert und ausgegeben werden. Sie müssen nicht erst formal beantragt werden. Auch ein Versand per Post wie bei einer Plastikkarte entfällt. Dadurch haben virtuelle Firmenkreditkarten den großen Vorteil, dass sie sofort einsetzbar sind.

Eine virtuelle Kreditkarte von Pliant erstellen Sie in Sekundenschnelle. Registrieren Sie sich zunächst für eine Demo und erfahren Sie unverbindlich, wie Pliant funktioniert. Die Beantragung und das Onboarding geschehen online. Der Besuch einer Bank ist nicht notwendig. Ist der Prozess abgeschlossen, haben Sie Zugriff auf die Pliant App. Per Knopfdruck laden Sie Ihre Mitarbeiter ein und legen die jeweiligen Zugriffsrechte fest.

Entscheiden Sie für jeden Mitarbeiter, welche der Pliant Karten vergeben werden soll. Neben den virtuellen Kreditkarten bietet Pliant auch blaue und schwarze physische Firmenkreditkarten an. Für jede Karte legen Sie ein eigenes Limit fest. Die virtuellen Karten sind für Ihre Mitarbeiter sofort einsetzbar.

RBR prognostiziert in der Studie „Commercial Cards in Europe 2021“, dass 2025 das Transaktionsvolumen mit Firmenkreditkarten 530 Milliarden Euro erreichen wird. Im Vergleich zu 2019 entspricht dies einem Anstieg von 44 Prozent. Virtuelle Kreditkarten werden als Katalysator für dieses Wachstum bezeichnet. Auf der einen Seite erkennen immer mehr Unternehmen die zahlreichen Vorteile der Online-Kreditkarten und andererseits steigt das Angebot an Firmenkreditkarten. Pliant bietet Ihnen die digitale Business-Kreditkartenlösung für maximale Flexibilität und Ersparnis auf dem europäischen Markt.